在过去的一周内,你看到了一群黑天鹅的飞过,全球各类资产都遭遇了严重的缩水,加密货币市场也为能幸免,3月12日,比特币最大跌幅达50%,以太坊和其他山寨币也都经历了血雨腥风。

这场大屠杀中,与数字资产相关的主要平台也遭受了可怕的挫折。以太坊的DeFi平台受到的打击尤其严重。

在这群黑天鹅飞过之前,整个加密货币市场对DeFi的发展前景赞不绝口,因为,DeFi 生态在以太坊中已经生根发芽,迅速成长。

但这次浩劫使得以太坊和DeFi生态正遭遇史上最大规模链上清算。

数据分析平台DappRadar最新的数据显示,以太坊DeFi应用在今年2月的活跃用户数相比去年同期增长了近3倍,而所有DApp中的ETH和ERC-20代币的美元总价值增加了近7倍。而DeFi Pulse 数据显示,今年2月锁定在DeFi平台中的美元价值突破12亿美元,相比去年底已经翻倍。

但是,由于大多数 DeFi 平台以 ETH 作为抵押资产,而 ETH本身又是波动较大的资产,所以ETH价格暴跌使得很多DeFi协议不得不启动清算机制,也就是卖出抵押的资产减少损失。哪怕MakerDAO原本约3倍的以太坊的抵押率,也被迫进行了 较大规模的清算 。

DeFi Pulse数据显示,3月13日,DeFi锁定价值最低点接近2.5亿美元,之后又恢复到 6 亿美元以上 。

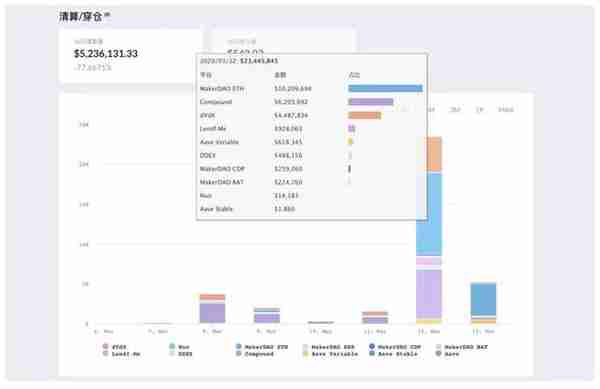

根据 DeBank 统计的数据显示,3月12日全天共清算2345万美元,MakerDAO 抵押债仓共清算超过1000万美元,之后则是Compound和dYdX。

对于以太坊的链上交易而言,手续费主要被「 Gas消耗量 」和「 Gas单价 」这两个因素影响,Gas 消耗量被交易的复杂度或计算量所影响,而 Gas 单价是矿工是否进行打包的依据。

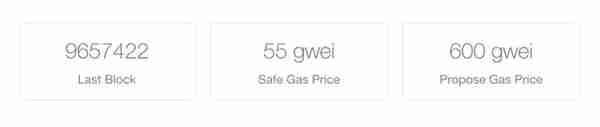

平时以太坊网络中的Gas单价仅1 Gwei ,最多也就提升至个位数。而从 Etherscan 和 ETH Gas Station的数据来看,3月12日,Gas单价提升到平均为 200至300 Gwei ,最高达到 600 Gwei。我们观察到,甚至有超过这个单价的交易都不一定能够被矿工打包。

这意味着以太坊的链上交易手续费提升了几百倍,无疑进一步增加了清算流程的难度。举个例子,以 200 Gwei 单价的 gas fee 计算,MakerDAO 上的一笔 DAI 还款操作,相当于要付出 约 5 美元 。

与此同时,整个 ERC-20 代币的转账均出现拥堵。由于中心化交易所很多代币都是流通在以太坊中的 ERC-20 标准代币,也因为交易成本的问题,开始限制用户提现。中心化交易所的用户无法提现,造成市场出现不少谣言,影响持币人信心,进一步加大市场动荡。

非常明显,以太坊性能问题,成为了DeFi风险管理体系中一个致命瓶颈。在这次的极端行情中,以太坊和DeFi应用都面临了一次实战压力测试。性能瓶颈导致了网络交易费率提升,一连串连锁反应。

以太坊性能瓶颈问题,也是所有以太坊用户和DApp开发者都希望尽早解决的问题。

事实上,加密货币依然是一个年轻的行业,而DeFi甚至更年轻。至少就目前而言,加密货币依然没有真正实现大规模采用,而标准实践还需要在去中心化金融及其相关领域得到进一步巩固。