尽管以太坊的 DApp 数量激增,但除 ETH 之外的所有货币似乎都在上涨。这是怎么回事?

以太币 ETH 9 月 13 日至 9 月 19 日期间,价格一直难以维持在 3,200 美元以上的水平。然而,链上指标有所改善,尤其是与以太坊的一些直接竞争对手相比。鉴于以太币在费用和网络存款方面占据主导地位,交易员现在质疑以太币需要多长时间才能恢复牛市。

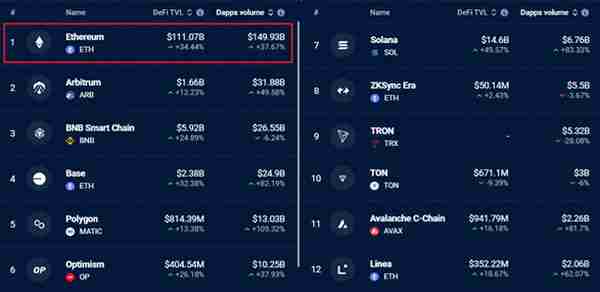

区块链按 30 天 DApp 交易量排名,美元。

过去 30 天内,没有任何区块链的链上交易量能与以太坊的 1499 亿美元相提并论。第二大竞争对手 BNB Chain 仅达到 266 亿美元,尽管交易费用低得多,但规模却缩小了 82%。更重要的是,以太坊的活动在过去一个月内增长了 37.7%,而 BNB Chain 的交易量下降了 6%。

以太坊在费用、TVL 和质押奖励方面占据主导地位

批评者认为,以太坊 7.50 美元的平均交易费阻碍了增长和零售采用,但这种观点忽视了 Arbitrum、Base 和 Optimism 等第 2 层扩展解决方案的日益使用。最终,这些网络依靠以太坊的基础层来实现安全性和最终性,从而为更多独立验证者和质押存款创造了激励。

Solana 网络的惊人增长可能是以太坊最大的致命弱点,其链上交易量增长高达 83%,这得益于 83 亿美元的总锁定价值 (TVL)。尽管与以太坊的 594 亿美元相比,Solana 的存款额要低得多,但 Solana 在去中心化交易所 (DEX) 交易量方面处于领先地位。

根据 DefiLlama 的数据,以太坊仍然是费用方面的主导力量,这对网络安全至关重要,30 天内产生了 1.637 亿美元的费用。另一方面,Solana 在同一时期获得了 1.334 亿美元的费用,Tron 位居第三,为 5100 万美元。有趣的是,Solana 的三个领先的去中心化应用程序 (DApps)——Raydium、Jito 和 Photon——在 30 天内产生了令人印象深刻的 3.385 亿美元的费用。

尽管以太坊批评者指出,第 2 层汇总解决方案不足以产生费用,但 Solana 也面临着类似的挑战。SOL 质押者和投资者并没有从其 DApp 的成功中获益。根据 StakingRewards 的数据,Solana 的质押回报率为每年 6.2%,而 SOL 的通胀率为 5.2%,这意味着调整后的收益要小得多。

以太坊质押奖励与 ETH 通胀率。

相比之下,以太坊质押的年化回报率为 3.3%,而 ETH 的通胀率则为 0.7% 或更低。虽然乍一看这种差异似乎很小,但与 Solana 的 1% 相比,以太坊 2.6% 的调整后回报率更具吸引力。从实际角度来看,这使以太坊能够吸引机构存款,这是保持其在总锁定价值 (TVL) 领先地位的关键因素。

以太坊面临的最大挑战似乎是缺乏明确的策略来实现可扩展性,而不会破坏其第 2 层生态系统,该生态系统目前受益于 blob 空间和相对低成本的状态桥接。以太坊 3.0 旨在通过重新引入分片并在基础层利用零知识以太坊虚拟机 (zkEVM) 来提高可扩展性。

这种创新的扩展方法可以实现多个执行分片,从而增加每秒的交易量。Joe Lubin 将其视为一种聚合计算的方式,而一些人推测它最终可能会消除汇总。然而,实现这些目标可能需要数年时间。

从链上角度和竞争优势来看,以太币有可能超越更广泛的山寨币市值,但它的成功将取决于其路线图的实现。